Come ben dice Tom Luongo, il famoso analista americano presente sui principali canali Alt-Media e molto vicino a Elon Musk, gli aspetti tecnici si stanno disponendo da tempo, abilmente indirizzati, per prepararci alla fine dell’euro. Epilogo già nei fatti visto il fallimento dell’elite al comando dell’EU, quando la guerra in Ucraina terminerà sarà chiara l’entità del disastro.

In realtà l’EU è già tecnicamente finita, l’euro ormai è fuori gioco, scalzato dai grandi attori internazionali che vedono l’euro come una indebita intrusione in ben più grandi e capaci equilibri.

In particolare è proprio l’euro ad essere a rischio, essendo l’EU, quando diventasse entità non vincolante, un problema relativo. Ciò vale anche per i paesi che più hanno subito le ripercussioni negative date dall’introduzione della moneta unica.

In realtà proprio questo sito, assieme a Tom Luongo, con il canale di X chiamato @Sorenthek (l’editore di GoldFix), ha contribuito a spiegare per tempo cosa stesse succedendo.

Per capire bisogna infatti tornare indietro alla crisi subprime, quando il rischio di fallimento diffuso delle banche globali aveva reso inutilizzabile il LIBOR. Tale “panel LIBOR”, basato a Londra, fu una specie di consorzio che aveva il diritto di emettere dollari in autonomia dalla Fed, garantendo una sorta di garanzia comune del pannello sui prestiti (e non con un rischio in capo alla singola banca) sull’emissione di detti dollari. Ai tempi della crisi subprime tale panel “saltò per aria” e tutti i paesi dovettero arrangiarsi da soli a chiedere garanzie per le proprie banche alla Fed per avere dollari.

Si, perchè quelli che denigrano gli “USA a prescindere” – ce ne sono molti in rete – dimenticano che la principale valuta per investimento resta il dollaro, chiamato anche “anticipo Lombard” nel mondo bancario, che sostanzialmente significa farsi prestare valuta, nel caso in specie i dollari, a credito

Caso particolarmente illuminante fu quello della banca svizzera UBS, costretta al salvataggio “da crisi subprime” da parte dello Stato Svizzero: anche UBS essendo saltato il LIBOR non aveva più dollari e dovette chiedere agli States la liquidità (usata dai suoi clienti per fare investimenti). La risposta fu che, più o meno, ai tempi di Obama, i dollari sarebbero sì arrivati dalla Fed con una swap line ad hoc ma a prezzo di cedere sul segreto bancario.

Questo per farvi capire come un problema finanziario, se sufficientemente grande, alla fine diventa un problema politico (…).

*****

Quello che oggi sta succedendo è che, dopo la lobby sostanziale di Powell dalla Fed durante circa 8 anni per liquidare il LIBOR panel, poi chiuso dopo decenni di onorato servizio il 30.9.2024, scadenza ultimo contratto a fine marzo 2025 (appena dopo, scoppio la crisi di borsa, ricordate?), i dollari devono arrivare solo dalla Fed.

In realtà oggi chi rifornisce di dollari le banche europee orfane del LIBOR, è la BCE, che ha in piedi swap lines in dollari con l’omologa banca centrale americana, con cui alimenta poi le banche sistemiche europee, ma per un ammontare limitato.

Il punto è che tale approccio dovrebbe essere una eccezione e non la norma, visto anche che per operare negli USA in dollari ci vorrebbe una licenza americana; infatti l’andazzo non va più bene agli USA di Trump: ciò a cui gli USA vogliono tendere è di fare swap lines banca per banca sistemica, come sarebbe lecito. O, altrimenti, chiedere a tali banche europee di passare dalle banche americane per finanziarsi in dollari, a costo.

Facciamo prima di tutto notare come l’ammontare di dollari sistemici in cui le banche europee sono impelagate sia qualcosa come 20’000 miliardi USD, ben sapendo che ai tempi il panel LIBOR si era esposto anche per centinaia di migliaia di miliardi di dollari.

Come dire, se Powell fa saltare le “swap lines” (una sorta di linee di credito in valuta estera) con la BCE, e ne avrebbe titolo, per finanziare direttamente le banche sistemiche europee, il rischio di avere un secondo caso UBS, per selezionati paesi, è altissimo!

Della serie, vuoi dollari? Ok ma se li vuoi a buon prezzo mi devi dare qualcosa in cambio… Avete capito spero cosa significa essere la prima economia al mondo, essere la valuta di scambio globale e pure il primo esercito della terra (prima di attentare alla vita di Trump forse le elites europee ci avrebbero dovuto pensare bene…).

Perchè succeda la deflagrazione descritta nell’articolo della Reuters, stiamo tutti cercando capire da dove partirà la cricca.

*****

In realtà esiste anche un altro uso dei dollari, per l’Europa, di cui non il Vecchio Continente non può fare a meno: il trade balance negativo dell’eurozona. Meglio detta, se non si ha abbastanza export per pagare le bollette in dollari, allora bisogna vendere euro per finanziare l’acquisto di dollari.

Se succede questo, quando succede, l’euro si sgretola. Ossia è inflazione monetaria in Europa ed i tedeschi inferociti di conseguenza non possono accettarlo, visto che temono l’inflazione fin dai tempi del Mefistofele di Goethe, ricordate?

Ecco perchè i numeri di trade balance EU sono e soprattutto saranno così importanti: se si va in deficit, l’Europa è sotto scacco.

Abbiamo per altro notato numerose anomalie nel trade balance EU, ad es. due numeri pubblicati sullo stesso dato, cose stranissime, vedasi al LINK.

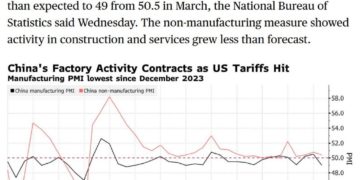

In più esiste un problema di fondo: visto che sia la produzione industriale italiana che quella tedesca, i due maggiori esportatori EU, sono in discesa da oltre due anni, sembra un po’ difficile (oltre tutto in presenza di dazi USA contro l’EU in fieri) che l’Europa possa continuare ad esportare in abbondanza in USA, il paese di MASSIMO SBOCCO delle esportazioni EUropee.

Eppure il trade balance EU sembrerebbe tenere, sebbene con salti stranissimi e difficilmente giustificabili. Che ci sia forse un tarocco statistico sotto traccia? Tarocco a cui l’EUropa, lo sappiamo, ci abitua da anni (clamoroso fu ad esempio il caso in Italia sotto, sigh, Mario Draghi, del gas mercato libero non presente nel paniere ISTAT italiano durante la crisi energetica del 2022, inserito solo all’apice dei prezzi e dunque con doppio tarocco a sottostimare l’inflazione, Grazie Mario…).

Detto questo, nel momento in cui tale trade balance EU dovesse andare i negativo, ciò rappresenterebbe il punto di massima debolezza del sistema euro, momento che riteniamo gli USA stiano pazientemente ad aspettare per sferrare il colpo da KO che termini la moneta unica sotto il peso dell’incapacità delle elites di Bruxelles.

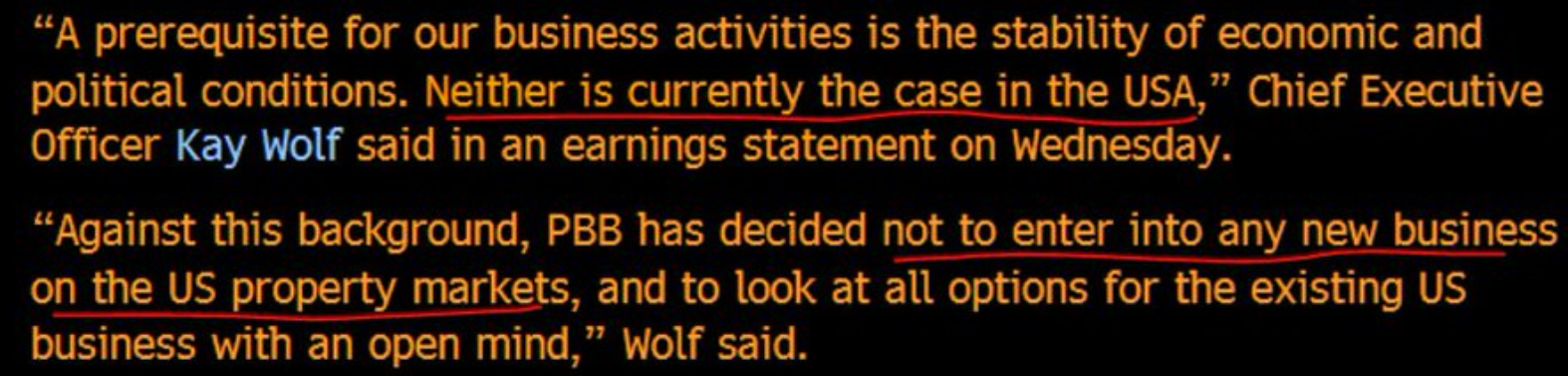

In effetti i segnali in tal senso si stanno moltiplicando: ad esempio la Pfandbrief tedesca, la banca statale che di fatto finanzia le altre banche (tedesche) dando liquidità al mercato obbligazionario (…), ha emesso – pur non avendo alcuna licenza per operare in tale mercato, per quanto ci è dato sapere – uno stranissimo comunicato pochi giorni fa. Comunicato che più o meno diceva che avrebbe terminato, come banca tedesca, di finanziare l’acquisto di immobili in USA [in dollari]!

Strano però vedere una banca statale tedesca che finanzia di fatto investimenti immobiliari in dollari negli States…

(…)

L’arcano, che non è arcano, sta nel fatto che molto probabilmente Pfandbrief, banca di sistema tedesca di rating massimo, stava di fatto “riciclando” (da anni) i dollari ricavati dall’export massivo tedesco negli USA, ossia del suo immenso trade surplus; ottenendo dollari in cambio, investiti negli stessi States, negli immobili, onde evitare di vendere dollari e comprare euro, facendo salire il cambio della moneta unica (i cinesi oggi stanno infatti copiando i tedeschi, nota di redazione).

Fino a sospettare che post fine dell’ultimo contratto LIBOR in dollari, appena dopo fine marzo scorso, qualcuno abbiamo fatto rientrare dollari in Europa, il tutto travestito da un grosso crollo di borsa partito dall’America… (…), vedasi l’euro in stranissima forte salita (…). Che si sia trattato di assets tedeschi venduti per far cassa di dollari che mancano in Europa, magari per bilanciare un trade balance EU divenuto improvvisamente claudicante? (tentativo per altro finito nell’ennesimo fallimento, nel caso, visto che da fine aprile l’export europeo in America è più caro del 5%, ovvero meno competitivo, ennesimo buco nell’acqua di una dirigenza EU ogni giorno più incapace).

(…)

Oggi che, come tutti sospettano, il sistema europeo non ha i dollari che necessita, vedi per la fine del LIBOR, vedi per il trade balance sostanzialmente negativo nei fatti sebbene non nelle statistiche pubblicate, possiamo comunque dire che si deve fermare tale “riciclo” ed i dollari USA da fonte export tedesco restano a casa.

Ciò significa principalmente una cosa: che la Germania ha l’intenzione di finanziare l’esistenza dell’Eurozona, da qualche mese, massivamente da qualche settimana. Dunque Berlino si sta prendendo in carico l’esistenza stessa dell’Euro!

Non a caso – prova del nove – è proprio di qualche giorno fa la notizia che l’EU chiede con veemenza all’Italia di firmare il Trattato MES / ESM, tutto torna direi.

****

In ultimo, l’effetto politico di tutto questo: è palese che AfD, il secondo partito tedesco in grandissima ascesa, punta a tornare al marco, onde evitare di accumulare ulteriori tensioni in Europa; tensioni che porteranno all’irreparabile quando diventerà chiaro che la guerra in Ucraina finirà senza alcuna conquista di territori per Francia, Germania e Inghilterra (il LIBOR che chiude a Londra significa che molte banche stranire lasceranno a breve giro la capitale del fu impero inglese)

Dunque, avendo ben notato gli USA difendere a spada tratta l’esistenza di AfD dalle mire stile Gestapo del corrente governo di Berlino, ben sapendo il disastro per l’Europa ex coloniale in arrivo via dossier Ucraino, è chiaro che AfD è solo questione di tempo prima che diventi ufficialmente il primo partito tedesco. Da cui tutto il resto.

*****

Le opzioni di Davos sono in realtà poche, oggi:

o togliersi il travestimento e far diventare l’Europa quella che in realtà è, l’erede del nazismo, con annessa fine della democrazia, Reset, “Non avrei niente e sarai felice“, impossibilità di lamentarsi delle elites al potere per il popolo europee, un governo EU inamovibile anche in caso di danni (dittatura di fatto), elezioni diciamo controllate, vaccini per tutti al fine di ridurre gli anziani e salvare le casse dei vari INPS e via dicendo.

O far terminare l’euro, aggiustando una buona metà delle tensioni globali esistenti..

Da ciò cominciate forse a capire come le parole di J.D. Vance a Monaco qualche mese fa avessero davvero un senso compiuto, con gli americani a salvare di nuovo il popolo europeo dalle proprie elite cleptocratiche ed intrinsecamente naziste.

Resta, in calce, il documento di un gestore USA che inizia a consigliare di posizionarsi per la fine dell’euro, suggerendo anche cosa fare, nei dettagli.

E pure spiegando i passi che verranno compiuti per arrivare al macroevento, tutto sommato una perfetta rappresentazione di quanto accennato da noi sopra.

Il documento ve l’abbiamo tradotto noi, via AI, ve lo proponiamo di seguito.

All in all: se i gestori USA iniziano a consigliare ai propri clienti, agli investitori, di scommettere contro l’euro, è solo questione di tempo prima che il castello crolli.

Salvo guerra mondiale.

Xi sarà – alla fine dei conti – la persona che dovrà decidere se ci sarà la guerra mondiale o meno (se Xi lascerà al suo destino l’Europa facendo un accordo con Russia ed USA la guerra mondiale verrà evitata; altrimenti “vinca il più forte”: comunque vada gli squilibri mondiali vanno corretti).

MD

***

La paura di Trump attanaglia l’Eurozona

Rapporto sui mercati chiave di giovedì 14 maggio 2025

Cosa succederebbe se la Fed interrompesse le linee di swap della BCE?

La Fed ha predisposto linee di credito per fornire liquidità in dollari alle banche dell’Eurozona, se necessario. Sebbene il presidente della Federal Reserve, Jerome Powell, abbia ribadito l’impegno della Fed a mantenere linee di swap in dollari per le banche europee già ad aprile, i funzionari della BCE temono che la situazione possa cambiare in futuro. Secondo gli ultimi dati, fino al 17% dei finanziamenti delle banche dell’Eurozona è in dollari. Questi importi in dollari vengono generalmente prestati a istituti non bancari dell’Eurozona per finanziamenti commerciali e altri utilizzi.

Tuttavia, in condizioni di stress, queste fonti di finanziamento potrebbero esaurirsi, costringendo le banche dell’Eurozona a ricorrere al backstop fornito dalle linee di swap della Federal Reserve. Più recentemente, questo scenario si è verificato a marzo 2023, quando Credit Suisse ha dovuto affrontare una crisi di finanziamento: i suoi creditori hanno ritirato miliardi di dollari dalla banca e altre banche hanno rapidamente ridotto la loro esposizione verso Credit Suisse. In risposta, la Fed ha fornito decine di miliardi di dollari alla Banca Nazionale Svizzera, che a sua volta ha fornito a Credit Suisse la liquidità necessaria per evitare una crisi più grave.

La Fed ha ripetutamente salvato il sistema bancario europeo: durante la crisi finanziaria del 2008, ha fornito una linea di swap da 110 miliardi di dollari alla BCE; durante la crisi dell’euro del 2011, ha sostenuto le banche dell’Eurozona con una linea di swap illimitata e durante la pandemia di Covid ha intensificato ulteriormente il suo intervento con una linea di swap da 159 miliardi di dollari. Ma se la politica della Fed dovesse cambiare, la prossima crisi potrebbe essere brutale. Questo potrebbe accadere se, ad esempio, i mercati monetari statunitensi dovessero ridurre i finanziamenti alle banche dell’Eurozona (come hanno fatto nel 2008 e nel 2011).

Tutto ciò che potrebbe andare storto

Se la carenza di dollari dovesse persistere, potremmo assistere a insolvenze societarie e corse agli sportelli nell’Eurozona. La BCE dovrebbe intervenire per salvare le banche deboli, spingendo i rendimenti obbligazionari significativamente al rialzo. Ciò potrebbe causare il collasso di molte banche più deboli nell’Eurozona, in particolare quelle italiane e greche. In definitiva, la BCE potrebbe perdere il controllo della situazione, portando a iperinflazione se stampasse troppi euro, o a una depressione deflazionistica se adottasse un approccio eccessivamente conservativo.

Ma prima di fallire completamente, la BCE probabilmente ricorrerebbe all'”opzione nucleare”, che include controlli sui capitali, limitazioni ai deflussi di dollari USA e l’imposizione di un razionamento del dollaro (dando priorità a importazioni critiche come l’energia). Se dovesse verificarsi una crisi di questo tipo, assisteremmo probabilmente anche a forti ricadute politiche, con un’ulteriore ascesa dei partiti politici euroscettici in tutta Europa. Ciò accelererebbe inevitabilmente la disintegrazione dell’intero progetto UE e della sua fragile valuta.

Il potere di Trump sull’Europa

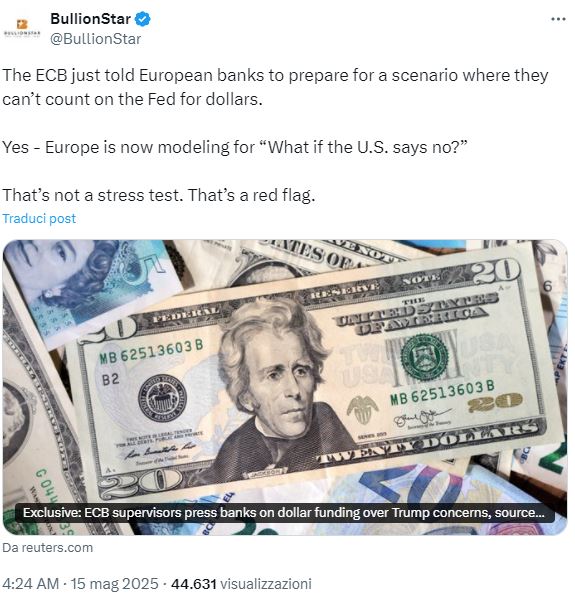

Una nuova crisi dell’Eurozona non è ancora all’orizzonte, ma potrebbe materializzarsi per una serie di ragioni, tra cui l’imminente fallimento del Progetto Ucraina. Dopo aver considerato i possibili effetti di una simile crisi, non è difficile rendersi conto del potere che l’amministrazione statunitense detiene sul futuro dell’UE, sulla sua economia e sul suo sistema finanziario. Per decenni, l’Europa ha potuto contare su un sostegno pressoché incondizionato da parte degli Stati Uniti. Con Trump, questo sostegno non è più evidentemente dato per scontato, ed è questo che ha spinto la BCE ad agire, come evidenziato ieri da Reuters:

Un dirigente di uno dei maggiori istituti di credito in Europa, non regolamentato dalla BCE ma da altre autorità, ha affermato che la sua banca sta ora assegnando un rischio del 5% a uno scenario in cui i finanziamenti della Fed potrebbero non essere disponibili, rispetto allo zero di qualche mese fa. La persona ha descritto quel livello di rischio come “piuttosto significativo”…

Da quanto abbiamo visto, Trump e il suo gabinetto sembrano essere apertamente irritati con i loro “alleati” dell’UE negli ultimi (quasi) quattro mesi, il che suggerisce che le preoccupazioni della BCE sul futuro sostegno degli Stati Uniti siano fondate. E come se non bastasse, l’UE e la BCE sono state afflitte da una leadership incompetente come nessuno ha mai visto. Se dovesse verificarsi una crisi – è più una questione di quando che di se – è probabile che si intensificherà rapidamente e in modo piuttosto significativo.

Per saperne di più sui report di TrendCompass, consulta la nostra pagina web principale . Ti invitiamo inoltre a consultare il nostro Manuale Utente di TrendCompass . Per gli investitori statunitensi : un portafoglio investibile e completamente gestito basato su I-System TrendFollowing è disponibile presso il nostro partner di consulenza ( maggiori informazioni qui ).

Fonte: al LINK

Image: thanks to unsplash.com, see LINK